Stel je voor: je hebt jarenlang leidinggegeven aan een bedrijf, waarbij je een duidelijke visie hebt ontwikkeld en het bedrijf succesvol hebt geleid. Nu wil je het bedrijf overnemen omdat je sterke groeimogelijkheden ziet en ervan overtuigd bent dat je de juiste persoon bent om deze kansen te benutten. Je kent de interne processen, de marktdynamiek en de medewerkers door en door. Je hebt vertrouwen in je capaciteiten en weet dat je met de juiste strategie het bedrijf naar een hoger niveau kunt tillen. Management buy out is de term voor deze vorm van bedrijfsovername.

Inhoudsopgave

Management Buy Out; een logische stap?

Het lijkt een logische stap, toch? Maar hoewel het vanuit jouw perspectief een eenvoudige en natuurlijke voortzetting van je leiderschap lijkt, zijn de realiteit en complexiteit van verkooponderhandelingen tussen management en aandeelhouders vaak veel uitdagender dan verwacht. Zelfs met jouw diepgaande kennis van het bedrijf en je overtuiging dat je de beste partij bent om het over te nemen, kunnen deze onderhandelingen vaak vastlopen.

In dit artikel leggen we uit wat een management buy out (MBO) precies inhoudt, welke valkuilen en aandachtspunten hierbij komen kijken, en hoe je deze kunt vermijden. We gaan in op de financiële, juridische en strategische aspecten die cruciaal zijn voor een succesvolle overname. Daarnaast bespreken we de rol van due diligence, de impact van de financieringsstructuur op de onderhandelingen, en de emotionele aspecten die een rol kunnen spelen bij de besluitvorming van aandeelhouders.

We sluiten af met een praktijkcase, waarin we een concreet voorbeeld geven van een MBO. Deze case illustreert de uitdagingen die je kunt tegenkomen en laat zien hoe je deze kunt overwinnen, of wat de mogelijke gevolgen zijn als je dat niet doet. Zo krijg je een compleet beeld van wat een management buy out inhoudt en hoe je jezelf kunt voorbereiden op een succesvolle overname.

Wat is de betekenis van een management buy out?

Een management buy out (MBO) is een manier van bedrijfsovername van (een substantieel gedeelte) van de aandelen van een bedrijf, door het huidige management. Bij een management buy-out kent de koper het bedrijf doorgaans al goed. Soms is er zelfs sprake van familieband. Er is vertrouwen tussen koper en verkoper, dus de kans op succes lijkt groot.

Wanneer wordt er gekozen voor een management buy out?

Een management buy out kan onder andere de volgende redenen hebben:

- Een multinational die uit meerdere units bestaat wil een onderdeel, bijvoorbeeld vanwege een nieuwe bedrijfsstrategie, verkopen. Als manager zie je zo’n moment vaak al aankomen.

- Er is geen opvolging vanuit de familie, maar het zittende management is wél geïnteresseerd.

- De huidige eigenaren willen het bedrijf niet aan externe kopers verkopen, Bijvoorbeeld omdat de externe kopers de concurrenten zijn waar men jaren “tegen heeft gestreden.” Bovendien is een gunfactor naar het zittend personeel.

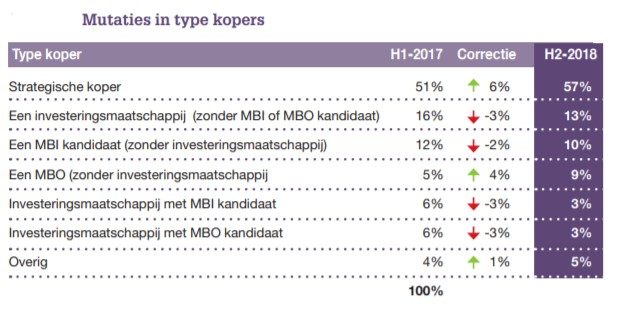

Uit de overnamebarometer van Brookz in is te zien dat in ongeveer 10% van de bedrijfsovername het management (een deel van de aandelen) heeft overgenomen.

Wat zijn de voor- en nadelen van een management buy out?

Kansen bij een management buy out

- Een voordeel is dus dat het management het bedrijf al goed kent. De relaties met medewerkers, leveranciers en klanten zijn al aanwezig. Afbreukrisico op deze elementen is dus klein.

- Als manager heb je wellicht je plafond bereikt, maar je bent nog behoorlijk ambitieus! Je hebt de hoogste treden van de carrière ladder bereikt en het bedrijf overnemen is nog de enige mogelijke stap binnen het bedrijf. Wat is er dan mooier dan het bedrijf runnen waar je zoveel passie voor hebt?

- Als koper heb je de cijfers mee. Een management buy out is over het algemeen relatief succesvol. In ieder geval in vergelijking met start-ups.

- Het due diligence-onderzoek is beperkt. In een due diligence-onderzoek worden o.a. de beweringen van de verkopende partij onderzocht. Dit is bij een MBO beperkter omdat de kopende partij het bedrijf al kent.

Valkuilen bij een management buy out

- Een nadeel is dat jij misschien wel een goede manager bent, dat wil (nog) niet altijd zeggen dat je een goede ondernemer wordt. Ondernemerschap vergt bepaalde kwaliteiten, die niet iedere manager beheerst maar zeker wel nodig heeft.

- Je was altijd loyaal aan het bedrijf, je gaf er veel energie aan. De resultaten, de relaties zijn óók door jou opgebouwd. Je bent er verantwoordelijk voor geweest. Nu je het bedrijf gaat kopen heb je het gevoel dat je betaalt voor jouw eigen inbreng uit het verleden. Vaak zien we dat deze verkeerde visie op het verleden leidt tot mislukken van het proces. Een externe adviseur is dan van belang.

- Geregeld is de solvabiliteit – zeker na de overname – van het bedrijf zwak. Als koper heb je natuurlijk het volste vertrouwen, maar zekerheden heb je niet.

- Er dient een scheiding te worden gemaakt tussen de overnamefinanciering en de bedrijfsfinanciering van het bedrijfskapitaal. Om aan een financiering te komen, moet je bewijzen dat er een goede concurrentiepositie is en dat de marktomstandigheden prima zijn!

- In het worst-case-scenario mislukt de bedrijfsovername. Jullie zijn beiden teleurgesteld en wellicht ook wel een beetje gedemotiveerd. Wellicht krijg je als koper het gevoel dat het je niet gegund wordt en is de bedrijfseigenaar veel tijd verloren. De oorspronkelijk goede relatie is daarmee ten einde, een afscheid van elkaar is dan logisch.

Heb je vragen over een Management Buy Out?

Management buy out financiering, hoe regel je dat?

Het gaat hier vrijwel altijd om een pittig overnameproces. Vaak kan de koper de management buy out niet in zijn/haar eentje financieren. Met het huidige (goede) salaris, spaarrekening en overwaarde van het huis kom je vaak niet ver genoeg. Banken en investeerders denken graag mee. Het management is namelijk bekend met de markt en de branche, dat is voor banken en investeerders positief.

Toch is het erg belangrijk dat er voor de juiste financieringsconstructie gekozen wordt. Dit kan nogal in rentelasten schelen. Het risico is namelijk dat je in de eerste paar jaar veel rentelasten en aflossingskosten hebt. Een goed financieringsplan, biedt hierbij uitkomst.

Kun je een management buy out zelf regelen?

De band tussen eigenaar en het management is vaak erg goed, anders was dit onderwerp ook nooit serieus ter sprake gekomen. Dit wil je graag zo houden, want dat ga je nog hard nodig hebben. De belangen staan tijdens de overnamegesprekken soms lijnrecht tegenover elkaar. Het is belangrijk dat er een buitenstaander meekijkt die het zakelijk bekijkt. Zij/hij kan de pittige onderhandelingen doen, zodat jij de goede orde bewaakt.

Het lijkt in eerste instantie logisch dat de waarde van het bedrijf gelijk is aan hetgeen er op de balans staat bij de holding. In de praktijk is dat niet altijd zo. Een goede waardebepaling is daarom erg belangrijk! Daarvoor heb je een onafhankelijke expert nodig.

Voorbeeld van een succesvolle management buy

IMK Opleidingen BV verzorgt met een vast team van 14 medewerkers en 70 trainers jaarlijks opleidingen en trainingen voor meer dan 7.000 deelnemers. Ze is gespecialiseerd in meer dan 60 verschillende open- en in-company-management- en vaardigheidstrainingen. Hierbij focust de onderneming zich op praktische Midden- en Kleinbedrijven en op grote, praktisch ingerichte organisaties.

“Het onderscheid in de markt van opleidingen is dat onze trainers de taal spreken van de deelnemers”, aldus Marie-José Blijlevens, algemeen directeur van IMK Opleidingen en sinds 1989 verbonden aan het bedrijf. Zij zag samen met haar collega, Bert Pol, een goede toekomst voor IMK opleidingen, met veel groeimogelijkheden.

Met behulp van Claassen, Moolenbeek & Partners heeft het management via een management buy out alle aandelen kunnen kopen, mede door het succesvol aantrekken van financiering bij de Rabobank.

Bert Pol, directeur Training & Development IMK Opleidingen BV: “Wij zijn erg tevreden over de snelle en plezierige samenwerking. Een grote wens gaat in vervulling en we kunnen nu door met de uitbouw van ons bedrijf”.

Rabobank was behulpzaam bij de structurering en het financieren van de koopsom.

Erik Markerink, Manager MKB Rabobank: ”Wij zijn erg blij met onze nieuwe relatie IMK Opleidingen BV. Met alle betrokken partijen (koper, verkoper en adviseur) zijn we aan de slag gegaan, met als eindresultaat een gedegen en passende financiering voor deze MBO én een zeer tevreden nieuwe relatie”.

Na de management buy out heeft het management ervoor gekozen om Claassen, Moolenbeek & Partners te blijven gebruiken voor management begeleiding. Immers, succesvol managen is niet altijd hetzelfde als succesvol ondernemen. Daar kun je best een steuntje in de rug gebruiken.

Wim Hulstein (adviseur in deze case): ”Cruciaal in het management buy out-traject is een goede voorbereiding, uitwerking en presentatie van je plannen. Wanneer je dit professioneel aanpakt is de management buy out-transactie succesvol te effectueren. Dat is onze ervaring. Het is natuurlijk fantastisch mee te kunnen helpen aan de realisatie van de droom van de directie”.

Waarom is advies cruciaal?

Een management buy out is een complexe transactie die niet alleen financiële en juridische kennis vereist, maar ook strategisch inzicht en onderhandelingstactieken. Zonder de juiste begeleiding bij een management buy out kunnen valkuilen ontstaan die het succes van de overname in gevaar brengen. Denk bijvoorbeeld aan onrealistische waarderingen, verkeerde financieringsconstructies of emotionele spanningen tussen koper en verkoper. Een ervaren adviseur kan helpen om deze uitdagingen te identificeren en een solide plan op te stellen dat de kans op een succesvolle transactie maximaliseert.

De rol van een externe adviseur

Bij een management buy out is het inschakelen van een externe adviseur vaak een verstandige keuze. Een onafhankelijke expert brengt objectiviteit in het proces en kan als neutrale partij bemiddelen tussen koper en verkoper. Dit is vooral belangrijk omdat het management en de eigenaar vaak al jarenlang samenwerken en emotionele banden hebben met het bedrijf. Hulp bij een management buy out door een specialist zorgt ervoor dat de onderhandelingen zakelijk en professioneel blijven.

Hoe financier je een management buy out?

Een van de grootste uitdagingen bij een management buy out is de financiering. Vaak heeft het management niet de middelen om de volledige overnamesom zelf op tafel te leggen. Daarom is het belangrijk om een gestructureerd financieringsplan op te stellen. Dit kan onder andere bestaan uit een combinatie van bankleningen, externe investeerders, vendor loans (waarbij de verkoper een deel van de overnamesom financiert) en mogelijk eigen inbreng. Advies bij een management buy out helpt je om de meest gunstige financieringsstructuur te kiezen, zodat je niet alleen de overname kunt realiseren, maar ook voldoende financiële ruimte overhoudt om het bedrijf te laten groeien na de transactie.

Wil jij succesvol een Management Buy Out realiseren?

Een MBO is een unieke kans, maar ook een complexe uitdaging. Met de juiste strategie, financiering en begeleiding zorg je voor een soepele overname en een succesvolle toekomst als ondernemer.

Het belang van een gedegen due diligence onderzoek

Ook al ken je als managementteam het bedrijf door en door, een gedegen due diligence-onderzoek is nog steeds noodzakelijk. Dit proces helpt om potentiële risico’s in kaart te brengen, zoals verborgen schulden, contractuele verplichtingen of juridische geschillen die van invloed kunnen zijn op de toekomstige bedrijfsvoering. Begeleiding bij een management buy out door een specialist zorgt ervoor dat alle cruciale aspecten worden gecontroleerd, zodat je niet voor onaangename verrassingen komt te staan na de overname.

Welke juridische aspecten spelen een rol bij een management buy out?

Bij een management buy out zijn er diverse juridische aspecten waarmee je rekening moet houden. Denk bijvoorbeeld aan de structuur van de transactie, de opstelling van contracten en de afspraken over toekomstige samenwerking tussen de oud-eigenaar en het management. Vaak blijven oud-eigenaren nog enige tijd betrokken bij het bedrijf, bijvoorbeeld als adviseur of aandeelhouder. Hulp bij een management buy out door een gespecialiseerde jurist of adviseur zorgt ervoor dat alle juridische documenten correct worden opgesteld en dat alle partijen weten waar ze aan toe zijn.

Hoe bepaal je een eerlijke waardering bij een management buy out?

Een van de meest gevoelige onderwerpen bij een management buy out is de waardering van het bedrijf. De verkopende partij wil vaak een zo hoog mogelijke prijs, terwijl het management de overname wil realiseren tegen een haalbare en rendabele prijs. Dit kan tot spanningen leiden, zeker als de verkoper emotioneel betrokken is bij het bedrijf. Een objectieve waardebepaling is daarom essentieel. Advies bij een management buy out door een ervaren bedrijfsadviseur helpt om tot een eerlijke waardering te komen die voor beide partijen acceptabel is.

Het opstellen van een sterk overnameplan

Een goed overnameplan is de sleutel tot succes bij een management buy out. Dit plan moet niet alleen een gedetailleerde beschrijving van de transactie bevatten, maar ook een strategische visie op de toekomst van het bedrijf. Investeerders en banken willen zien dat je een duidelijk groeiplan hebt en dat je in staat bent om de onderneming winstgevend voort te zetten. Begeleiding bij een management buy out door een ervaren consultant helpt je bij het opstellen van een solide businessplan dat vertrouwen wekt bij financiers en aandeelhouders.

Conclusie

Een management buy out is een geweldige kans om als manager de volgende stap te zetten in je carrière en volledig eigenaar te worden van het bedrijf waar je al jaren met passie aan werkt. Tegelijkertijd is het een uitdagend traject dat veel expertise vereist op financieel, juridisch en strategisch vlak. Zonder de juiste hulp bij een management buy out kun je tegen problemen aanlopen die de overname onnodig ingewikkeld maken. Met de begeleiding van onze ervaren partners vergroot je niet alleen de kans op een succesvolle deal, maar zorg je er ook voor dat je als ondernemer goed voorbereid aan je nieuwe rol begint.